炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

]article_adlist-->

]article_adlist-->

离岸人民币债,点心债,收益率

在前期的报告《离岸人民币中国主权债券利率影响因素初探》中,我们研究了离岸人民币中国主权债市场。本篇报告聚焦离岸人民币信用债市场,研究离岸人民币信用债收益率影响因素。

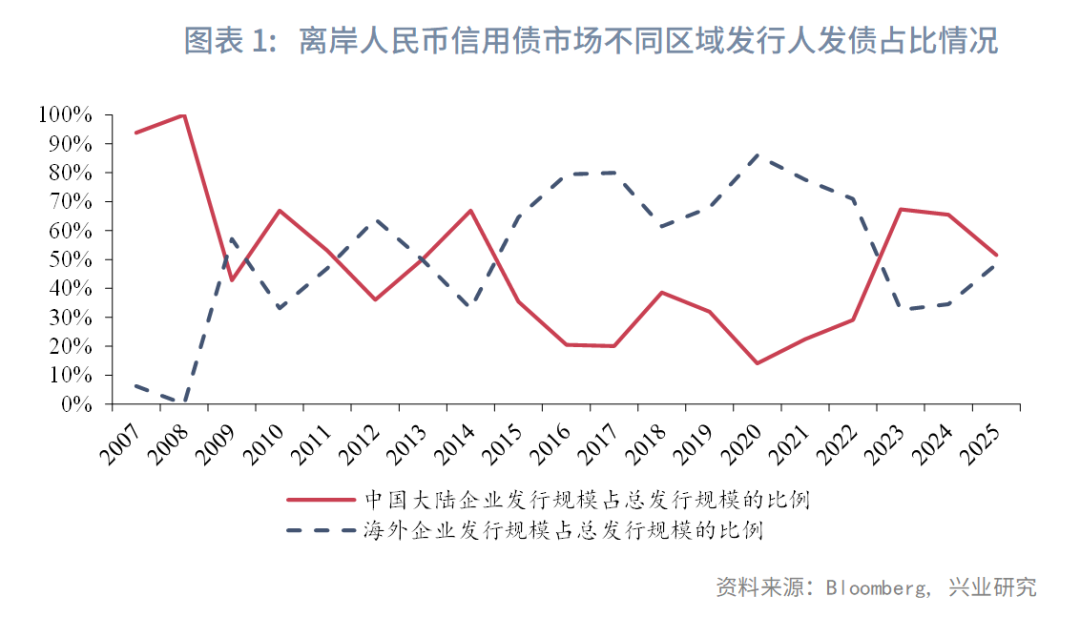

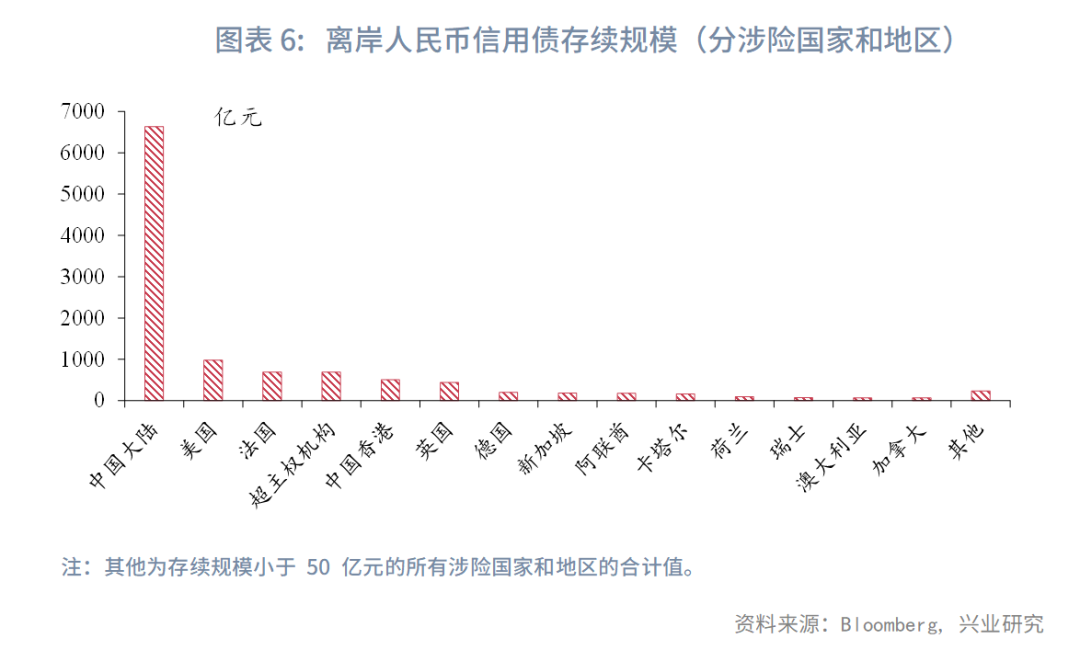

从发行规模来看,离岸人民币信用债券存续总规模1.12万亿元。其中,分涉险国家和地区来看,发行人为中国大陆的离岸人民币信用债规模最大。2022年起海外发行人发行的离岸人民币债券的规模上升,这主要是由于在上述阶段,一方面,美债利率、中资美元债收益率抬升,美元指数中枢上行,人民币相对其他货币更为稳定且融资成本较低;另一方面,债券通“南向通”于2021年9月上线,需求端的政策支持也一定程度上吸引海外发行人来离岸人民币市场发行债券。

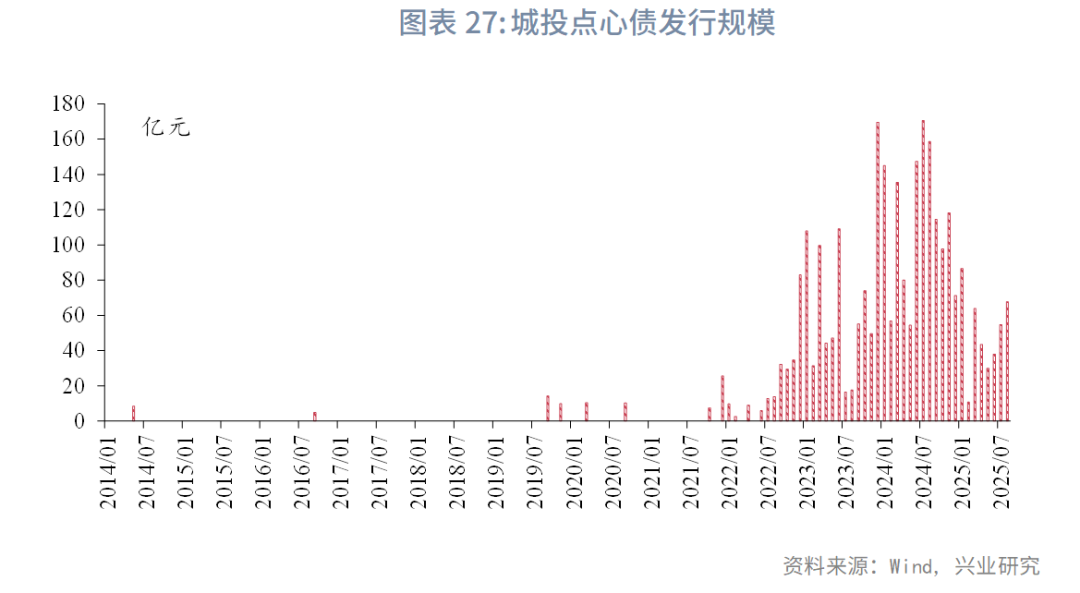

从发行主体来看,银行债券一直是离岸人民币信用债的主要部分,2023年至2024年,随着境内城投债融资政策收紧与中国企业产能出海规模快速提升,工业产业债券发行规模开始放量。其年度发行规模占离岸人民币信用债年度发行总规模的比例上升至20%、29%。

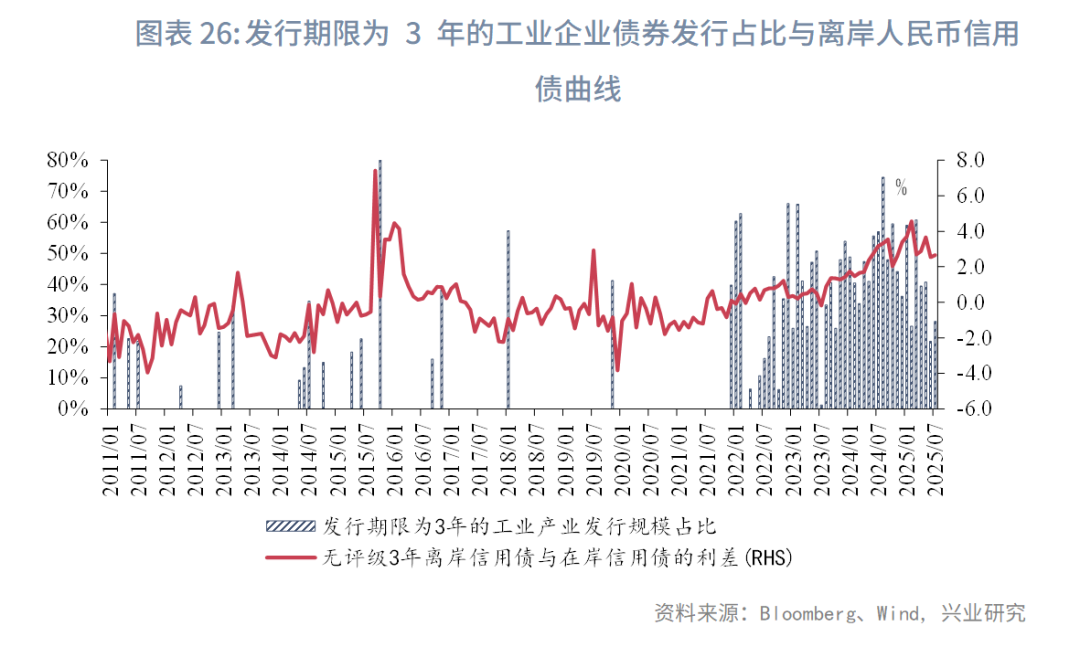

从收益率水平来看,离岸人民币信用债收益率曲线在大方向上与3年离岸国债曲线、在岸3年AA中票曲线一致,但波动性较大。3年离岸与在岸人民币信用债的利差主要受到流动性(美中利差、USDCNH、CNH HIBOR)、外资对主权信用风险的定价、离岸信用债发行主体的影响,但受各因素影响的力度和持续性不同。美中利差对离岸与在岸人民币信用债的利差呈现正相关,影响力度和持续性最大,USDCNH、CNH HIBOR也受到美中利差走势牵引,与美中利差共同影响离岸与在岸人民币信用债的利差。外资对主权信用风险的定价与离岸与在岸人民币信用债的利差也呈现正相关,其在2022年上半年之前影响较大,此后随着疫情在国别之间的影响逐步消退,其影响逐步淡化。2022年下半年以来,收益率较高的工业产业企业发债规模占比上升,推动了离岸与在岸信用债的利差上行。

当前离岸人民币信用债投资性价比如何?短期来看,当前离岸人民币信用债的收益率高于在岸信用债,投资级和无评级离岸信用债相较于在岸信用债的比价相对中性,无评级离岸人民币信用债的收益率更高,但主体之间资质差异较大,需做好主体风险把控。中期来看,下半年美联储可能降息,美中利差大方向或下行,未来“南向通”的境内投资者范围扩容至非银机构可能抬升离岸人民币信用债市场的需求,上述因素可能是推动离岸和在岸人民币信用债利差收窄的关键变量,关注其进展。

在前期的报告《离岸人民币中国主权债券利率影响因素初探》中,我们研究了离岸人民币中国主权债市场。本篇报告聚焦离岸人民币信用债市场,研究离岸人民币信用债收益率影响因素。

一、离岸人民币信用债券现况

1.1 发行情况

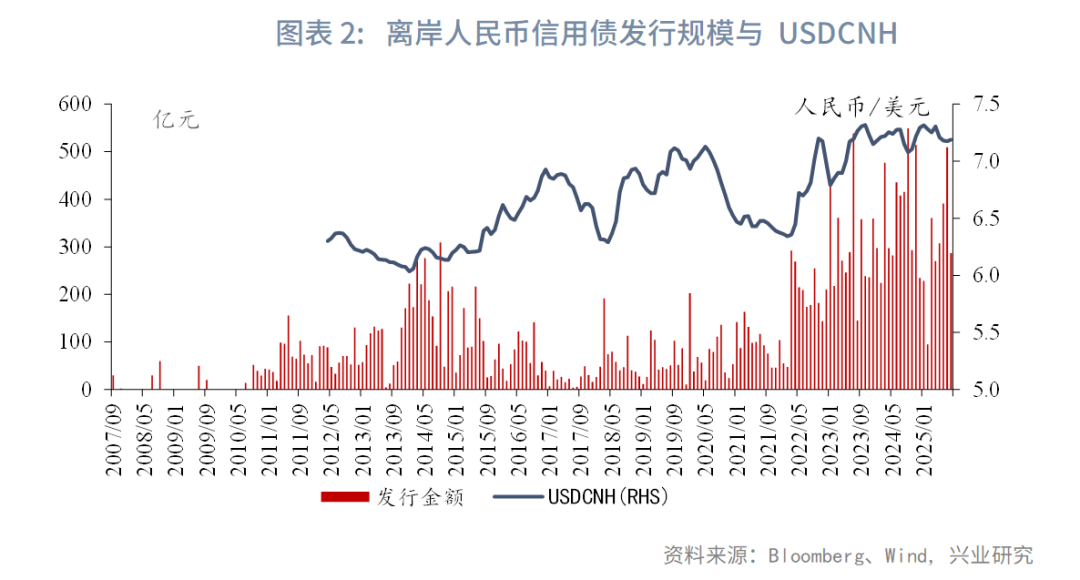

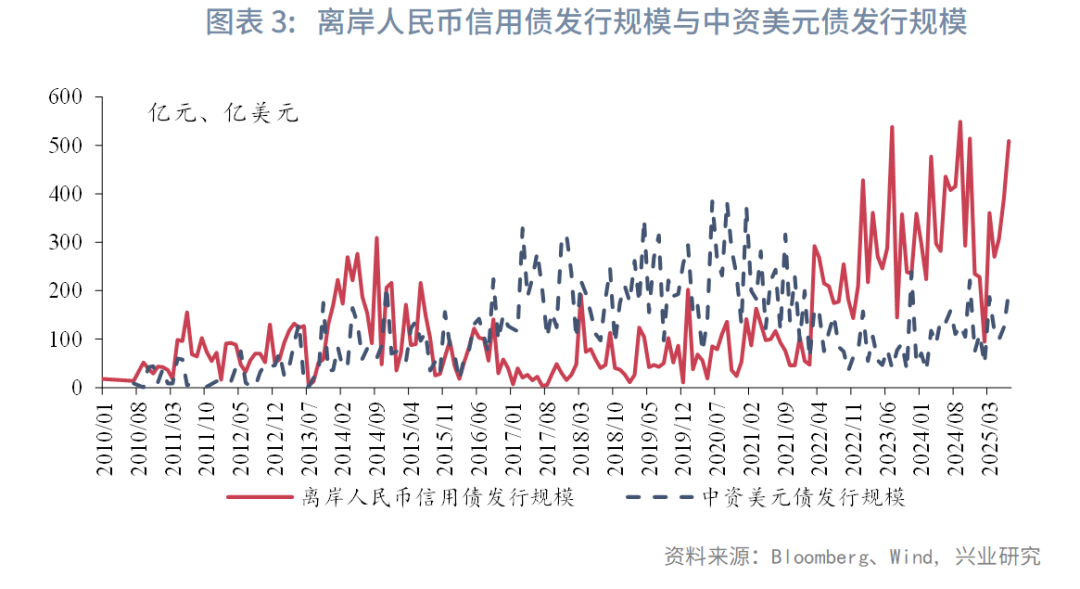

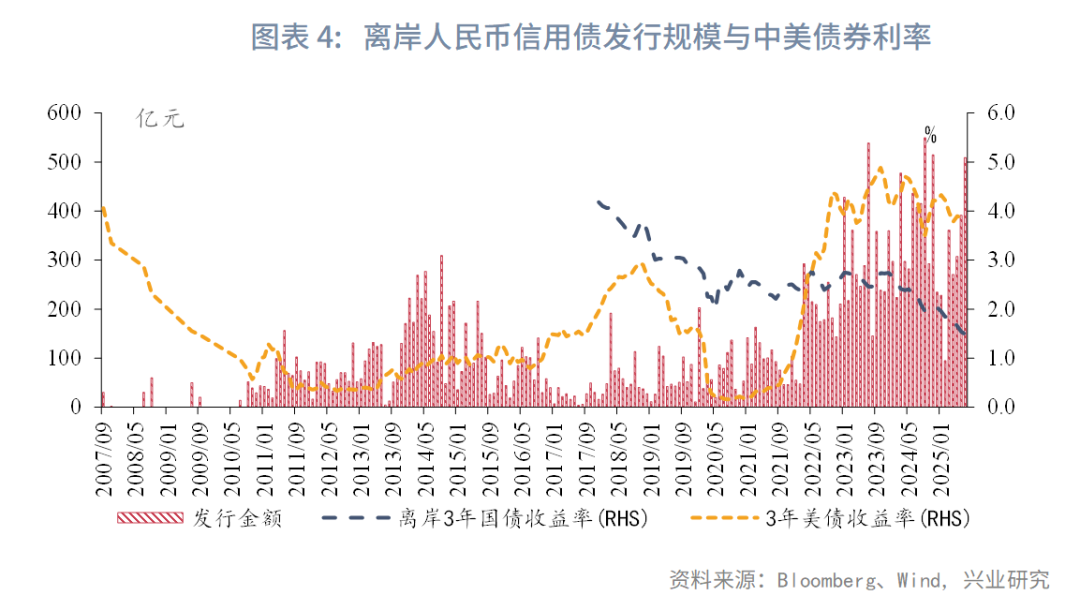

根据彭博的统计[1],离岸人民币信用债自2007年9月开始发行,2007年至2014年,中国大陆企业发行规模较大,离岸人民币信用债规模对USDCNH的敏感度较低。2015年至2022年,海外企业成为离岸人民币债券市场的主要发行人,其发行离岸人民币信用债券的规模占离岸人民币信用债发行总规模的比例在60%至90%区间,在此期间,离岸人民币信用债的发行金额变化与USDCNH大致呈现负相关,即USDCNH上行(人民币走弱)时,发行金额下降,USDCNH下行(人民币走强)时,发行金额上升。这主要是由于在人民币走强的波段中,海外发行人以人民币融资之后可以换回更多美元,发行意愿容易上升,反之亦然。同时,在此期间,美元融资利率更低,中资企业发行美元债的成本更低,中资美元债市场规模大于离岸人民币信用债。

2022年下半年之后,USDCNH中枢高位震荡,但离岸人民币信用债发行金额中枢也上行,这可能是由于2022年下半年之后,中美利差持续倒挂,离岸人民币收益率整体趋于下行,中资企业发行美元债的成本较离岸人民币债更高,企业利用人民币融资的成本较低,增加了发行人对离岸人民币债券的发行意愿。同时,中国大陆企业发行离岸人民币信用债规模上行,2023年至2025年,中国大陆企业发行离岸人民币信用债券的规模占离岸人民币信用债发行总规模的比例在50%以上,降低了离岸人民币信用债规模对USDCNH的敏感性。

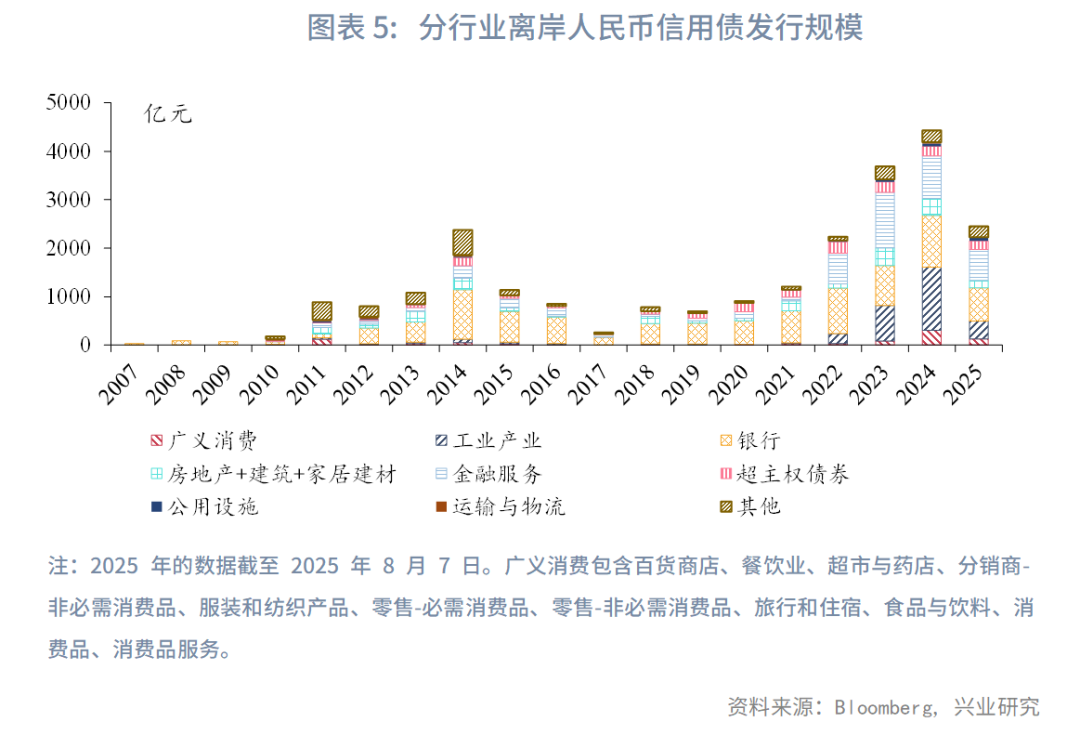

银行债券一直是离岸人民币信用债的主要部分,2023年之前银行债券发行年度发行规模占离岸人民币信用债年度发行总规模的比例普遍维持40%以上,2023年至2024年,工业产业债券发行规模开始放量,其年度发行规模占离岸人民币信用债年度发行总规模的比例上升至20%、29%。金融服务债券自2022年以来发行占比也提升,2022年至2025年(截至2025/8/7),其发行规模占离岸人民币信用债年度发行总规模的比例上升至20%及以上。其余行业债券发行规模占离岸人民币信用债年度发行总规模的比例相对较小。

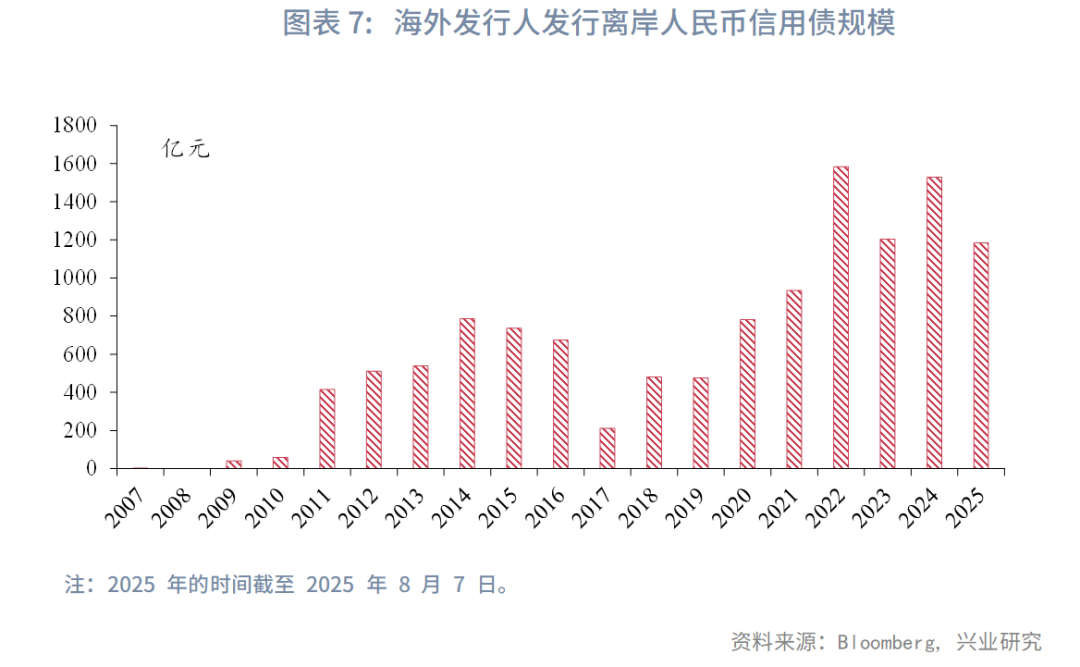

1.2 存量情况

根据彭博的统计(截至2025年8月7日,下同),离岸人民币信用债券存续总规模1.12万亿元。其中,分涉险国家和地区来看,发行人为中国大陆的离岸人民币信用债规模最大,存续规模为6631亿元,其次为美国、法国、超主权机构、中国香港、英国等,存续规模分别为975亿元、689亿元、685亿元、501亿元、442亿元。其中,美国、法国、英国在发行离岸人民币债券的主体主要来自金融业。同时,2022年起海外发行人发行的离岸人民币债券的规模上升,2022年、2023年、2024年、2025年(截至2025/8/7),发行规模分别为1582亿元、1203亿元、1528亿元、1185亿元,这主要是由于在上述阶段,一方面,美元政策利率、美债利率、中资美元债收益率抬升,美元指数中枢上行,人民币相对其他货币更为稳定且融资成本较低;另一方面,债券通“南向通”于2021年9月上线,需求端的政策支持也一定程度上吸引海外发行人来离岸人民币市场发行债券。

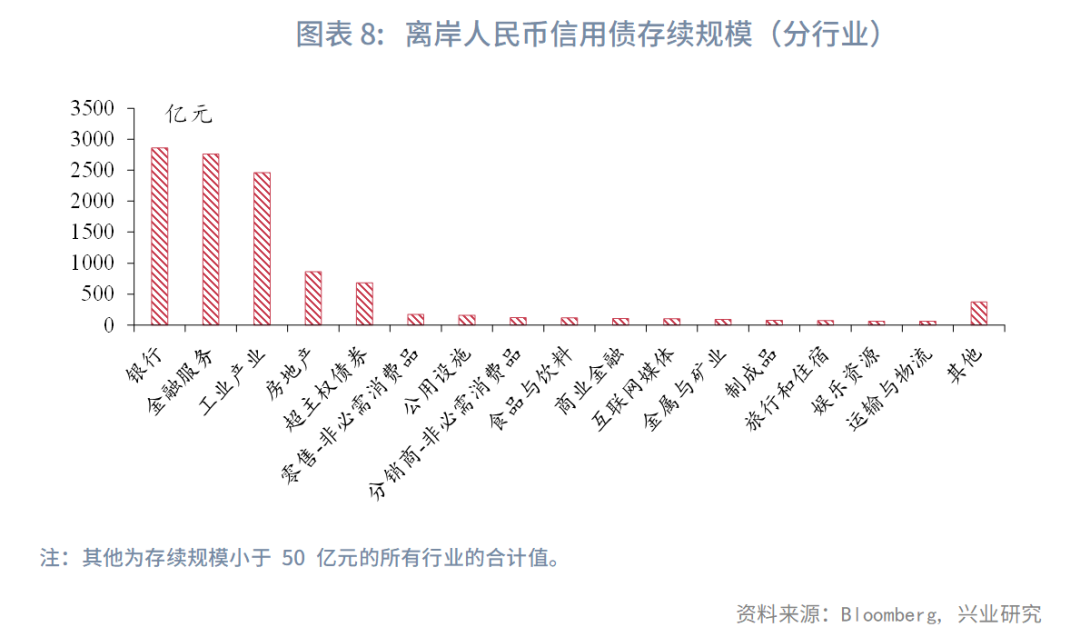

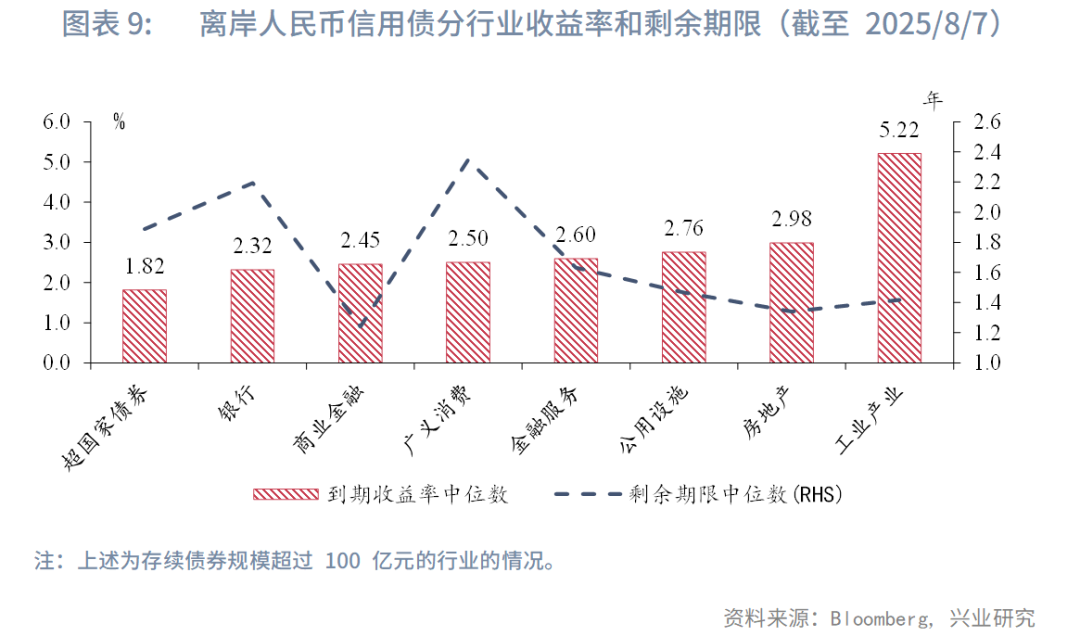

分行业来看,离岸人民币信用债发行主体的前10大行业为银行、金融服务(含外资行、券商、各类投资公司和资管公司等)、工业产业、房地产、超主权债券、零售-非必需消费品、公用设施、非必需消费品、食品与饮料、商业金融(融资租赁等),存续债券规模分别为2862亿元、2763亿元、2463亿元、861亿元、685亿元、173亿元、158亿元、121亿元、114亿元、107亿元。从收益率来看,在存续规模较大的行业中,工业产业债券的收益率中位数最高,为5.22%,其余行业均在3%以下,超主权债券、银行债券的收益率中位数最低,为1.82%、2.32%。

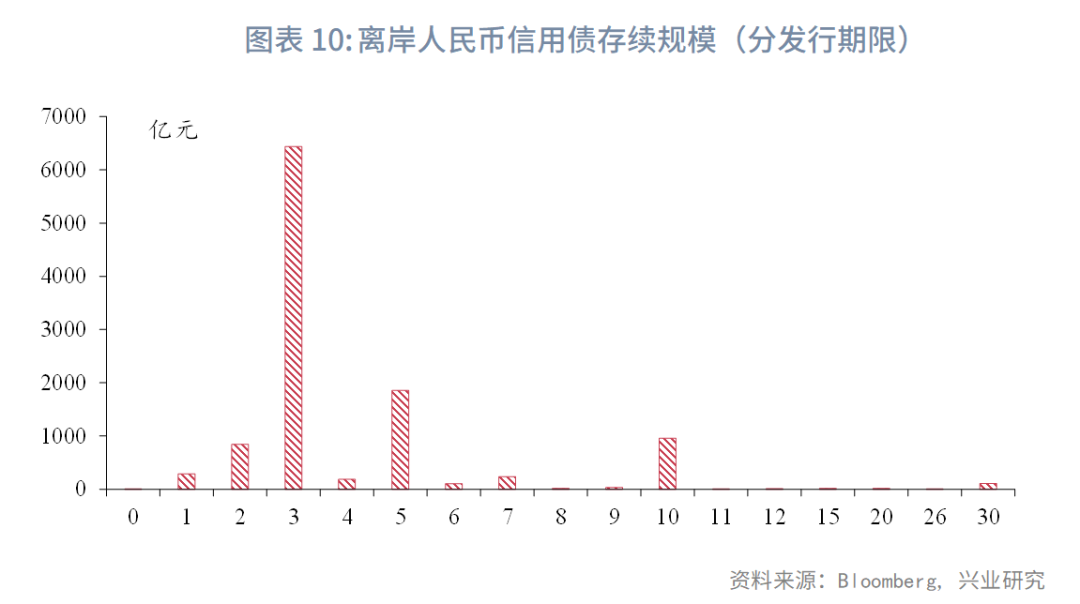

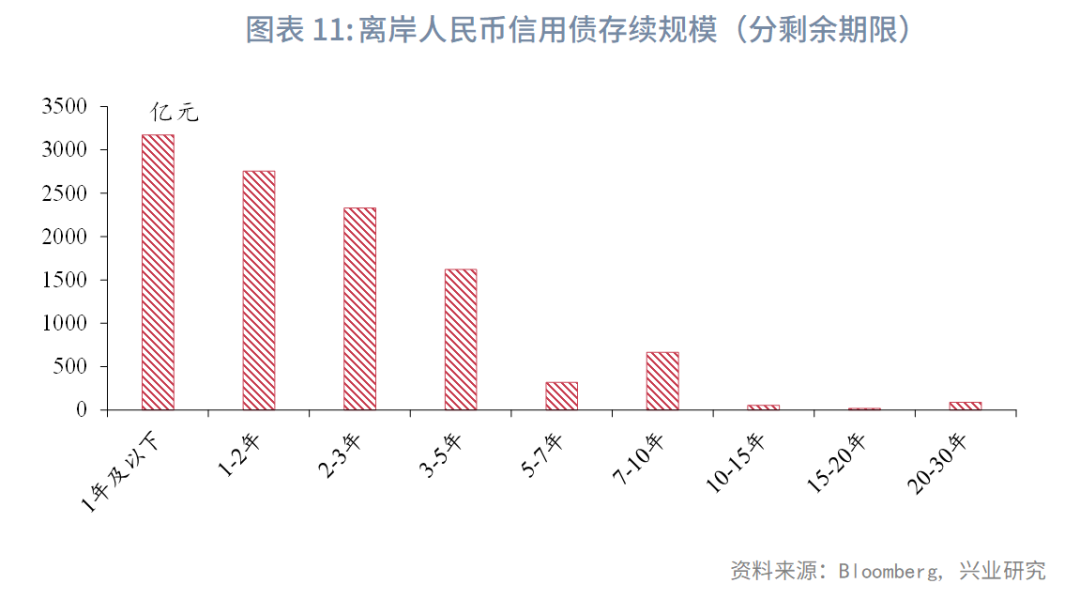

分发行期限来看,当前的存续离岸人民币信用债中,发行期限为3年、5年、10年、2年的规模最大,存续规模分别为6436亿元、1857亿元、961亿元、841亿元,其余发行期限的规模较小。分剩余期限来看,当前的存续离岸人民币信用债中,1年及以下、1-2年、2-3年、3-5年、5-7年、7-10年的债券规模分别为3172亿元、2753亿元、2330亿元、1622亿元、318亿元、664亿元,10年以上债券存续规模较小。

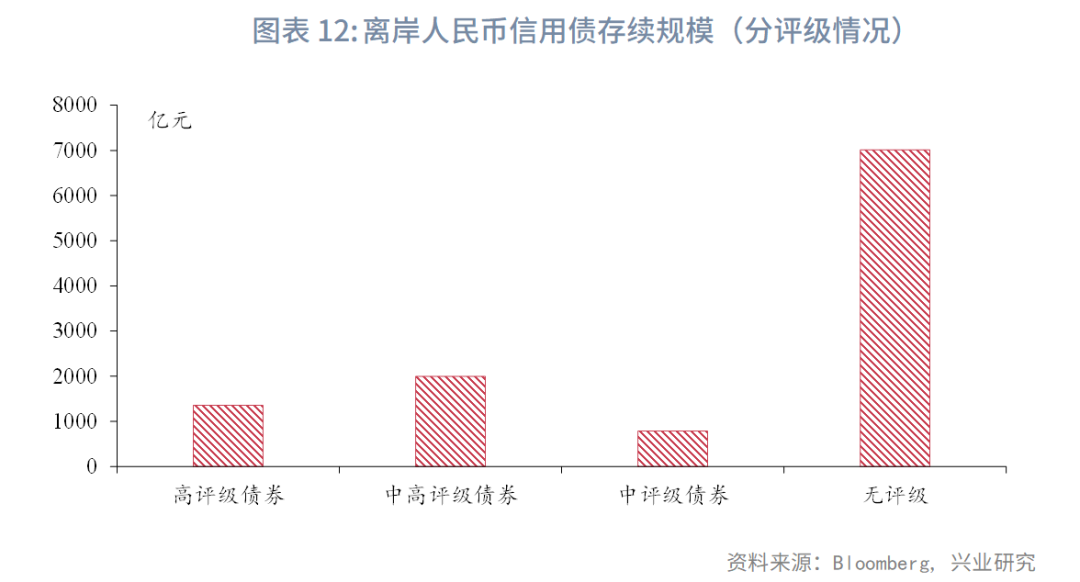

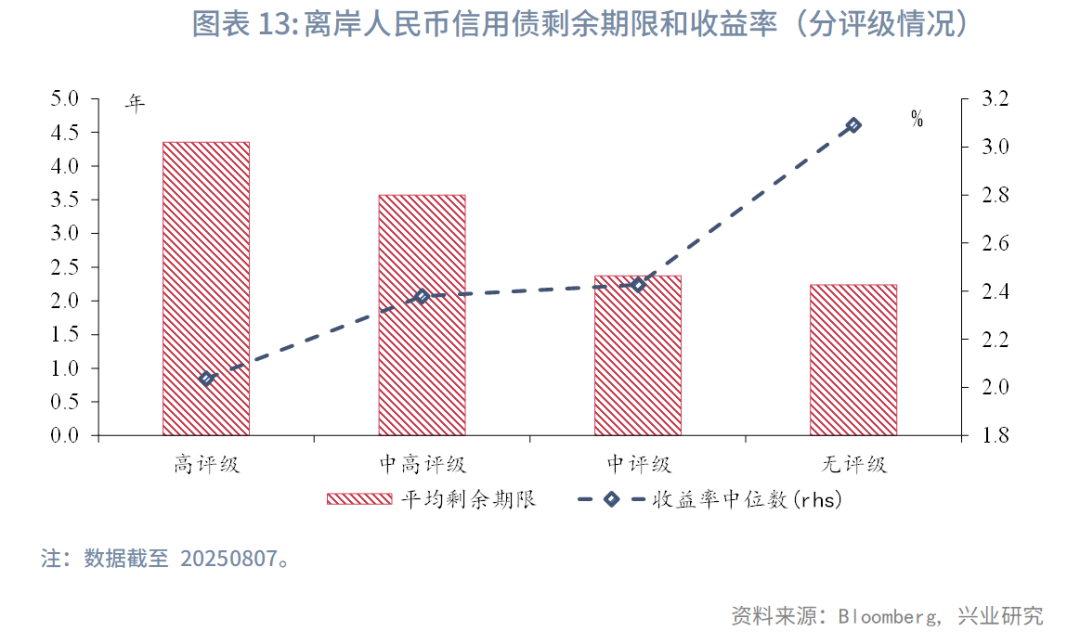

分评级来看,我们将标普、穆迪、惠誉评级中AA-及以上区间的债券称为高评级债券,将标普、穆迪、惠誉评级中A-至A+区间的债券称为中高评级债券,将标普、穆迪、惠誉评级中BBB-至BBB+区间的债券称为中评级债券,当前高评级债券、中高评级债券、中评级债券的存续规模分别为1358亿元、1992亿元、783亿元,上述评级的债券均为投资级债券,无评级债券存续规模为7010亿元。进一步来看,截至2025年8月7日,高评级债券、中高评级债券、中评级债券、无评级债券的平均剩余期限分别为4.4年、3.6年、2.4年、2.2年,到期收益率中位数分别为2.04%、2.38%、2.43%、3.09%。可以看出,无评级债券的存续规模较大、剩余期限较短、收益率较高。

二、离岸人民币信用债券收益率的影响因素

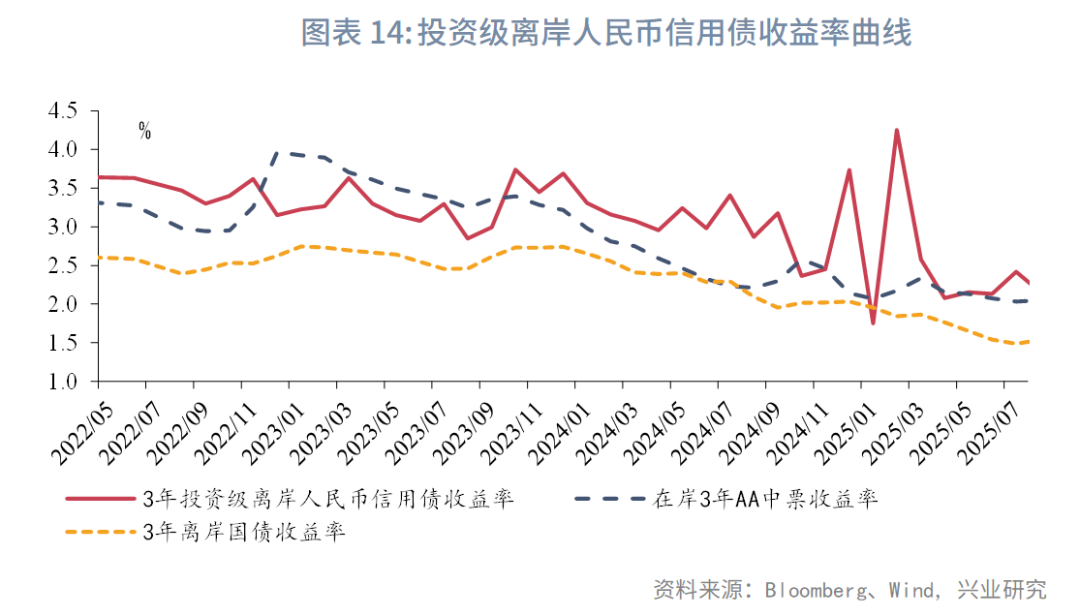

由于市场上暂无离岸人民币信用债券的收益率曲线,综合考虑样本数量、时间长度、定价的合理性等因素,我们选择发行期限为3年左右,同一个月发行的离岸人民币信用债的票面利率取平均值作为该月离岸人民币信用债收益率的值,按不同评级来划分,由此得到以月为频率的投资级离岸人民币信用债收益率曲线和无评级离岸人民币信用债收益率曲线[2]。

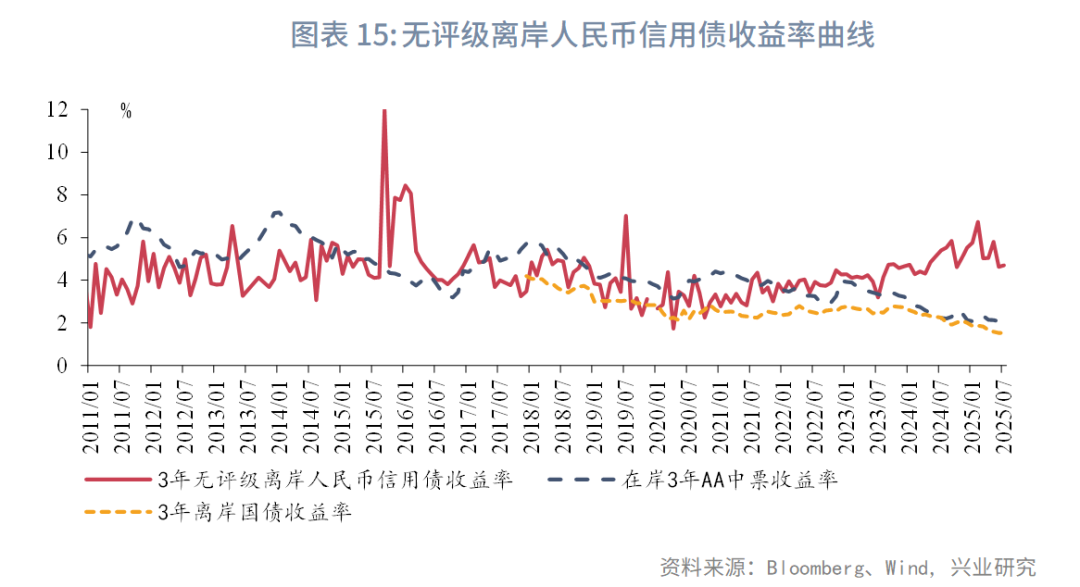

从数据结果来看,离岸人民币信用债收益率曲线在大方向上与3年离岸国债曲线、境内3年AA中票曲线一致,但波动性较大,无评级离岸人民币信用债收益率曲线的波动性大于投资级离岸人民币信用债收益率曲线。同时,从离岸和在岸的收益率比较来看,2022年之前,通常情况下,在岸人民币信用债收益率普遍高于无评级离岸人民币信用债收益率,2022年以来,离岸人民币信用债收益率在大部分时间段高于在岸人民币信用债收益率。

由于离岸人民币主权债市场规模较小,且成交活跃度较低,离岸人民币信用债与离岸人民币国债的差值并不能很好地体现出信用债的流动性补偿,具体表现为3年离岸人民币信用债与3年离岸国债的利差走势的规律性偏弱(无明显趋势、呈现震荡的特征),与离岸资金价格的相关性也较弱。无评级3年离岸人民币信用债与3年离岸国债的利差在2024年趋势性抬升,或与发行主体有关(下文详述)。

因此我们切换视角,关注离岸人民币信用债与在岸信用债的利差情况,研究发现,其利差主要受到流动性(美中利差、USDCNH、离岸资金价格[3])、外资对主权信用风险的定价、离岸信用债发行主体的影响。其中,美中利差(10Y美债-10Y中债)是更为广义的流动性的概念,在离岸市场上,美元是更为主要和强势的货币,在在岸市场上,人民币是更为主要和强势的货币,美中利差的变化往往代表两种货币环境的相对变化,美中利差上升,代表在岸人民币流动性相对离岸美元流动性趋于宽松,反之则趋于收紧。从投资者的角度来看,离岸美元流动性的松紧也影响到他们对头寸的管理,同时,美中利差会影响USDCNH和CNH HIBOR的走势,通常美中利差上行对应USDCNH趋于上行、CNH HIBOR可能收紧(央行可能调控离岸资金市场),此时投资离岸人民币信用债的资金面临流动性相对紧张和标的债券货币(人民币)走弱,降低离岸人民币信用债的吸引力,离岸和在岸信用债利差趋于上行,反之,则趋于下行。

从数据结果来看,美中利差在各阶段与离岸和在岸信用利差的相关性普遍高于USDCNH和CNH HIBOR(下文详述),但USDCNH和CNH HIBOR相关性也会阶段性提升,因此在后文的分析中,我们三个指标均会提及。

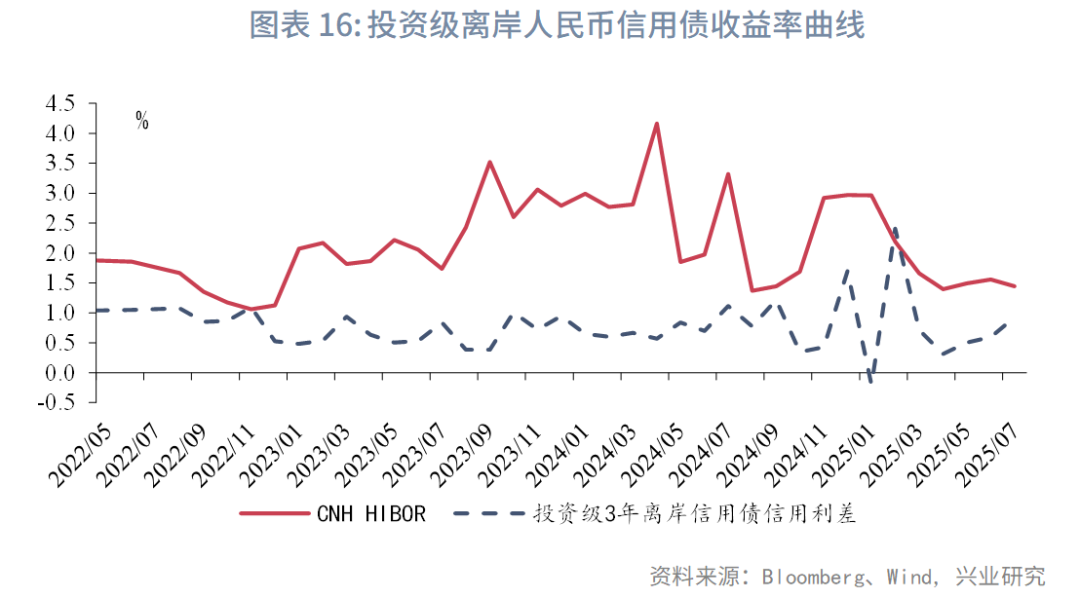

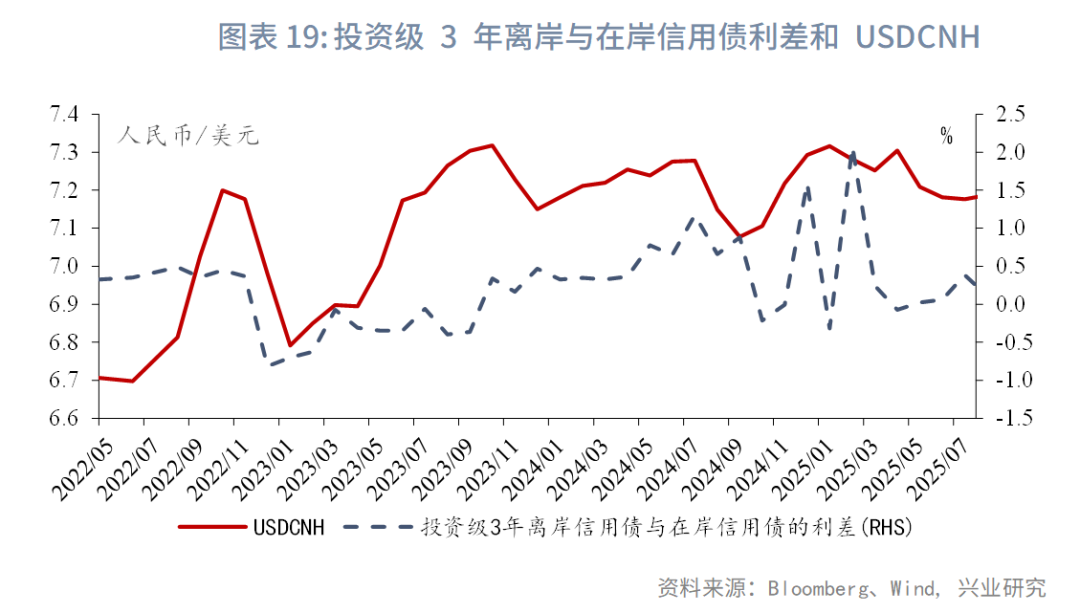

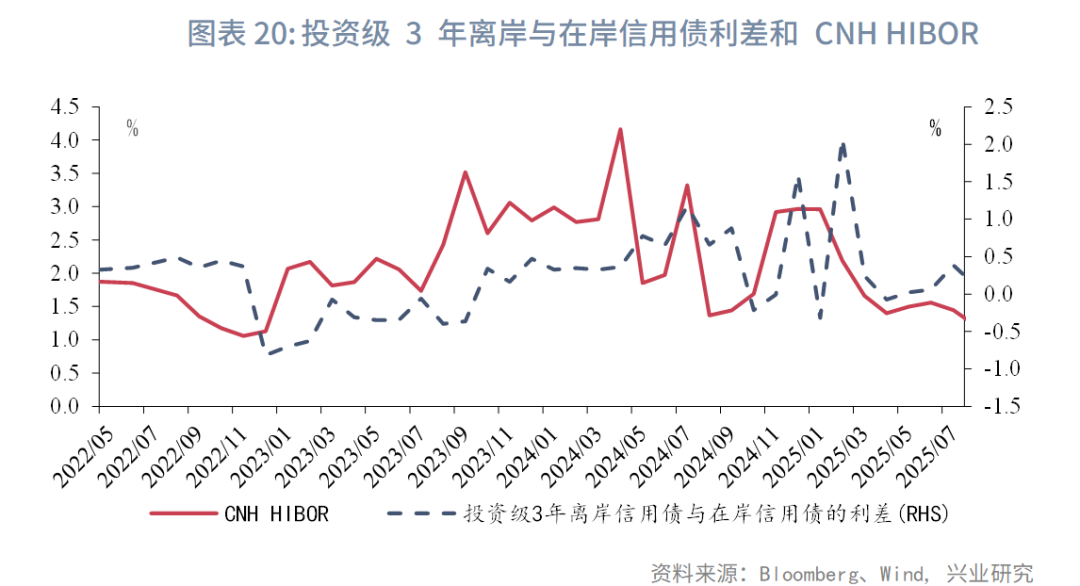

从投资级3年离岸与在岸信用债利差来看,由于数据量自2022年下半年后开始增加,因此我们重点关注2022年下半年以来的情况。2022年6月至11月,美中利差震荡,USDCNH上行,CNH HIBOR下行,投资级3年离岸与在岸信用债利差震荡。2023年以来,美中利差、USDCNH与CNH HIBOR走势的大方向基本一致,美中利差、USDCNH、CNH HIBOR与投资级3年离岸与在岸信用债利差的相关性分别为47%、46%、10%,其共同影响投资级3年离岸与在岸信用债利差的变化,美中利差和USDCNH的影响力度更强。

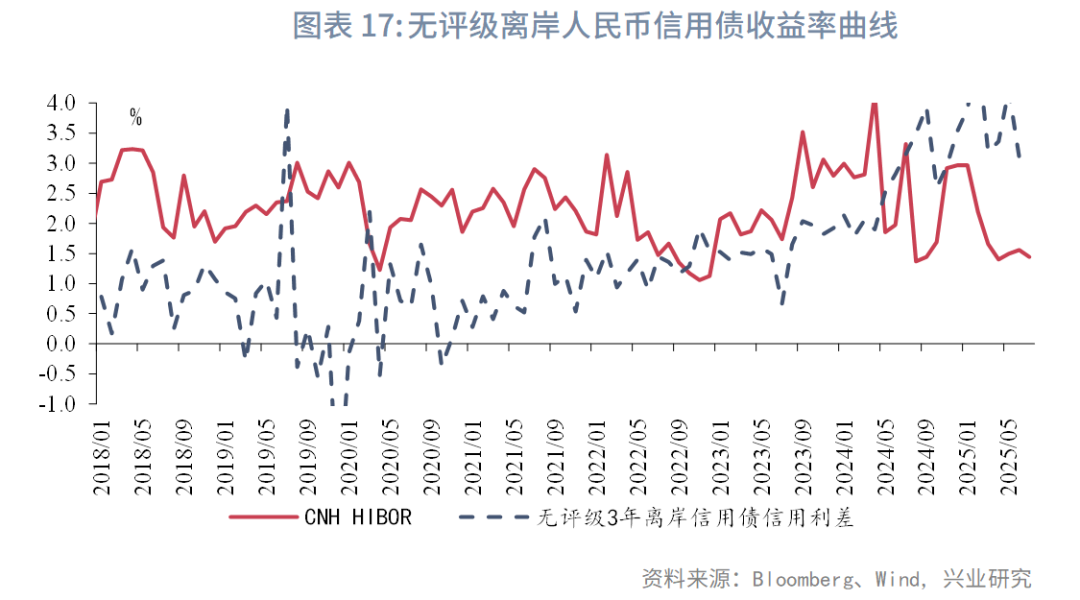

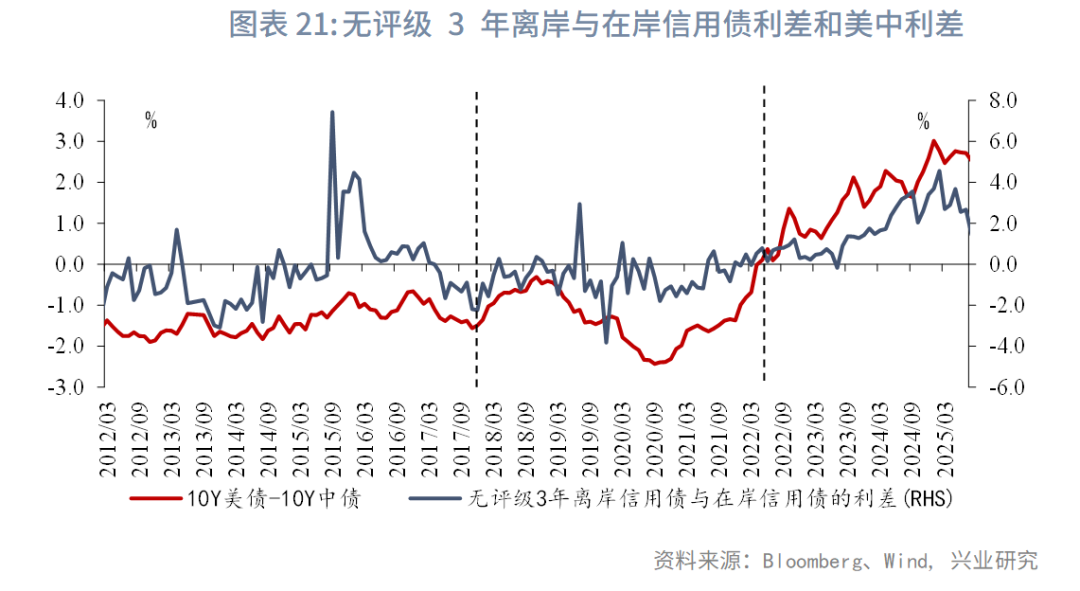

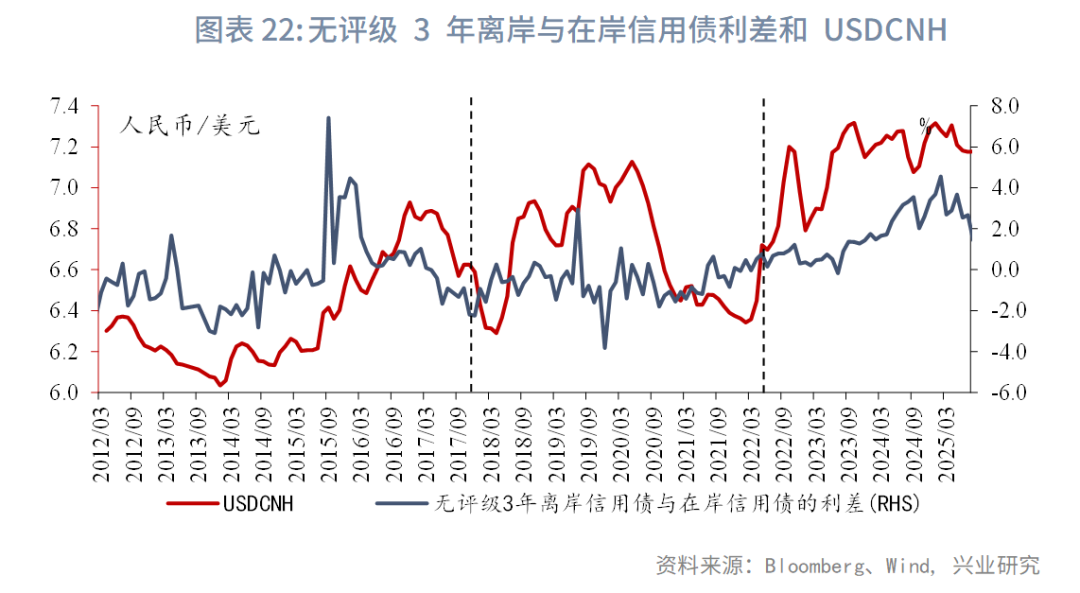

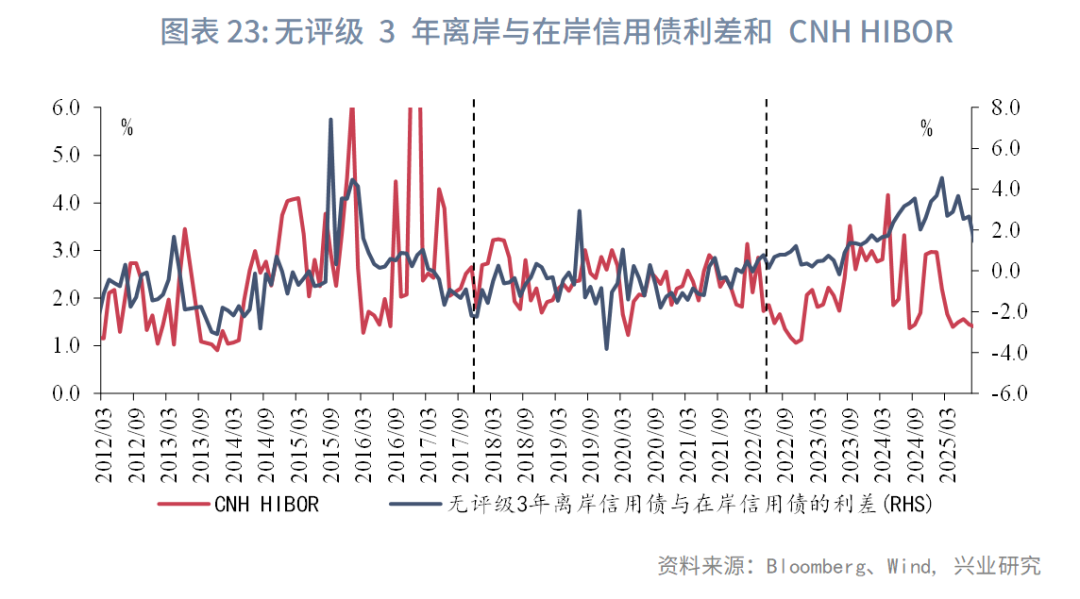

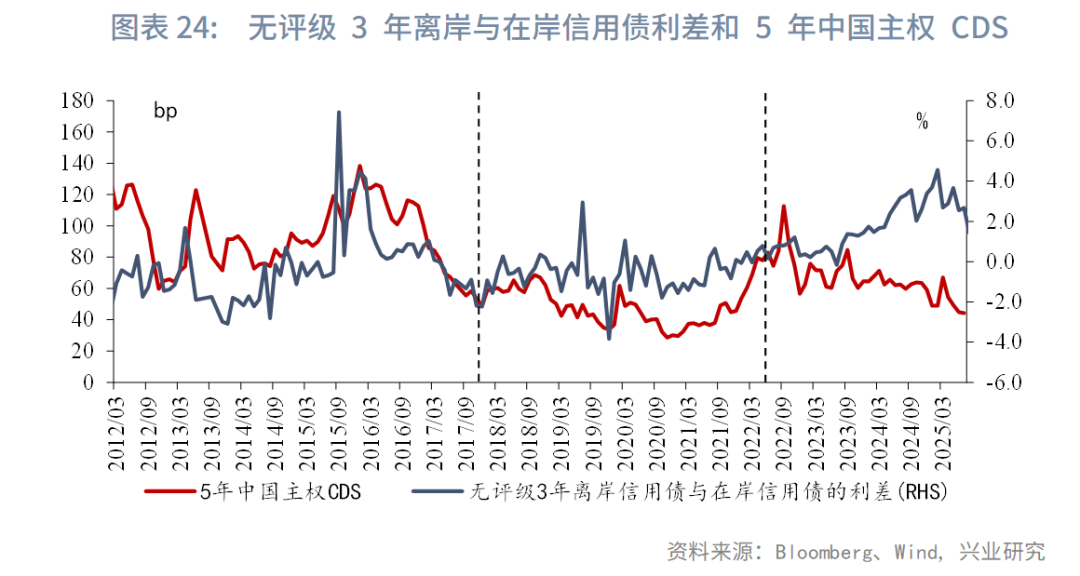

从无评级3年离岸与在岸信用债利差来看,由于无评级债券数量较多,为了各因素可比性,我们选取2012年4月以来的数据,不同阶段无评级3年离岸与在岸信用债利差受到的主要影响因素不同。

2012年4月至2017年,无评级3年离岸与在岸信用债利差与美中利差、USDCNH、CNH HIBOR、外资对主权信用风险的定价均相关,其与美中利差、USDCNH、CNH HIBOR、外资对主权信用风险的定价的相关性分别为60%、33%、30%、51%,即美中利差上行、离岸资金利率上行、人民币走弱、外资对冲中国主权信用风险的力度增强,无评级3年离岸与在岸信用债利差趋于上升,反之则反是。在此期间,美中利差、USDCNH、CNH HIBOR、5年中国主权CDS基本同向运行,其对无评级3年离岸与在岸信用债利差的影响也基本是同向的。

2018年至2022年上半年,无评级3年离岸与在岸信用债利差主要受到美中利差、外资对主权信用风险的定价的影响,其与美中利差、5年中国主权CDS的相关性为30%、44%,与USDCNH和CNH HIBOR的相关性则较弱。这可能是由于在2018年至2022年上半年,中美贸易摩擦频繁,疫情扰动全球经济,中国与其他国家经济修复的节奏不一,事件性冲击时间较长,而离岸人民币信用债中,发行人为中国大陆的占比最高,使得外资对主权信用风险的定价对离岸与在岸信用债的利差的影响是主要因素。同时,在此期间,由于贸易摩擦、疫情导致的基本面节奏不一,导致美中利差走势与USDCNH、CNH HIBOR走势出现背离,因此无评级3年离岸与在岸信用债利差与USDCNH、CNH HIBOR的相关性下降。

2022年下半年至2025年7月,疫情在国别之间的影响逐步消退,外资对主权信用风险的定价不是主要影响因素,而人民币趋势性走弱,无评级3年离岸与在岸信用债利差重回受到美中利差、USDCNH、CNH HIBOR的影响,其相关性分别为82%、39%、10%。2022年下半年以来,美债利差趋势性上行,USDCNH中枢上行,CNH HIBOR波动放大,无评级3年离岸与在岸信用债利差中枢也抬升。

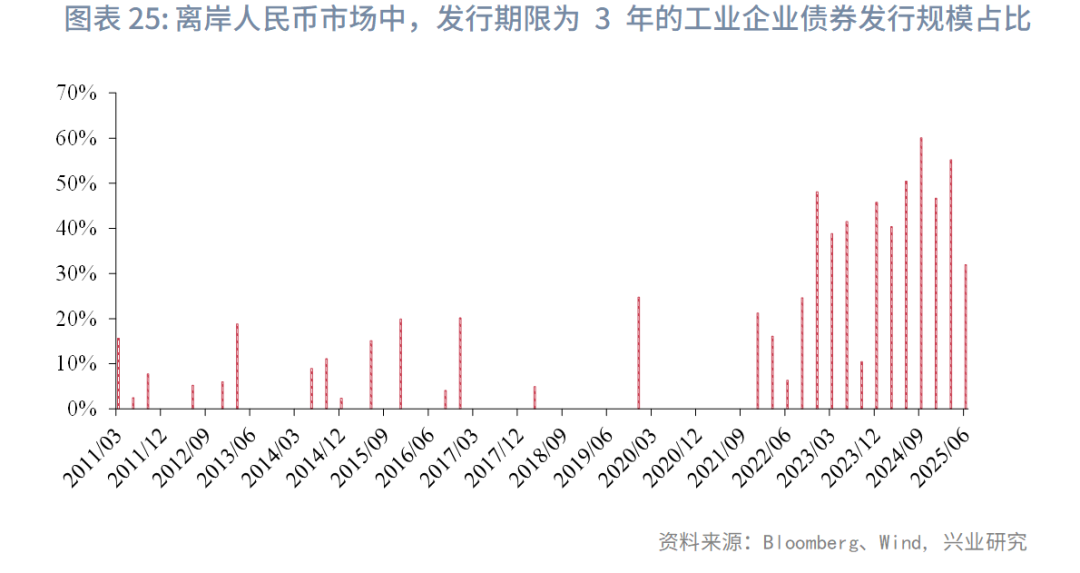

除了美中利差、USDCNH和CNH HIBOR的影响之外,2022年下半年以来,工业产业企业发债规模占比上升,可能也推动了无评级3年离岸与在岸信用债利差上行。具体来看,我们构建的无评级离岸人民币信用债收益率曲线的底层债券中均没有标普、穆迪、惠誉的评级,这导致这些债券的主体资质和发行利率可能有较大差异,如果某一类收益率偏高的债券发行规模上升,可能导致曲线整体收益率上升。根据前文所述,离岸人民币市场中,工业产业类债券的票息较高。在发行期限为3年左右的无评级离岸人民币债券中,2022年、2023年、2024年、2025年第一季度,工业产业类债券发行规模占总发行规模的比例大幅提升至27%、33%、50%、55%左右。

工业产业类企业债券发行规模提升,一方面,是2022年下半年以来,人民币利率低于美元利率,吸引了工业产业类企业发行离岸人民币债券;另一方面,境内城投债融资政策收紧,部分城投公司寻求境外市场发债,离岸人民币城投债发行规模开始放量。2022年至2024年,工业产业债券中,城投公司债券[4]占比为36%-64%。此外,2022年至2024年以来是中国企业产能出海规模快速提升的时间段,可能也是助推工业产业类离岸人民币信用债规模上升的因素之一。

三、当前离岸人民币信用债投资性价比如何?

离岸人民币信用债收益率的波动较大,截至2025年8月(数据截至8月7日,下同),3年投资级离岸人民币信用债收益率收于2.16%,投资级3年离岸信用债与在岸信用债的利差收于11bp,分别处于2022年(数据量较多和离岸信用债收益率普遍高于在岸信用债收益率的时间段)以来的11%、43%分位数水平。3年无评级离岸人民币信用债收益率收于3.16%,无评级3年离岸信用债与在岸信用债的利差收于111bp,分别处于2011年以来(数据量较多的时间段)的19%、85%分位数水平,分别处于2022年(与投资级可比)以来的7%、53%分位数水平。综合来看,当前离岸人民币信用债的收益率高于在岸信用债,投资级和无评级离岸信用债相较于在岸信用债的比价相对中性,无评级离岸人民币信用债的收益率更高,但主体之间资质差异较大,需做好主体风险把控。

在离岸和在岸信用债利差的方向层面,考虑到下半年美联储可能继续降息,美中利差大方向或下行,美元兑人民币整体呈现震荡行情,前高7.35和2024年的低点7.00存在较强阻力/支撑[5],USDCNH对离岸和在岸信用债利差的指引相对中性,CNH HIBOR较低,工业产业类债券发行规模占总发行规模的比例较第一季度有所下降,整体上有利于离岸与在岸信用债利差压缩。同时,未来“南向通”的境内投资者范围将进一步扩容至券商、基金、保险、理财等四类非银机构,非银机构的加入可能使得离岸人民币信用债市场的需求抬升,需要关注南向通的年度总额度和每日额度是否会拓宽,若南向通的投资者范围扩大后,需求增长明显高于供给增长,可能使得离岸人民币信用债与在岸信用债利差压缩。

整体来看,短线离岸人民币信用债投资性价比尚可,绝对收益高于在岸信用债,可挑选合适的主体择机布局;中长线来看,美中利差下行和“南向通”的发展或是推动离岸和在岸人民币信用债利差收窄的新变量,关注其进展。

注:

[1]此处采用的筛选条件为点心债(剔除存单)、债券类型为公司债。

[2]剔除了票息为1%以下的债券,此类债券部分为零息票债券,部分为非传统债券,为了减少对债券曲线的干扰,将其剔除。

[3]离岸资金的波动明显大于在岸,所以离岸与在岸价格的差值波动主要由离岸资金的变动贡献。

[4]此处城投公司债券是用了兴业研究分类中的城投和投资平台。

[5]详见报告《美元低波动,非美高弹性——2025年人民币汇率中期展望》,https://app.cibresearch.com/tiptap_web/index.html#/shareUrl?id=49269d4056914e32abf0bf052bde7b76&from=app&appVersion=539

★

点击图片购买 “兴业研究系列丛书” ]article_adlist-->★ ]article_adlist-->

转 载 声 明

转载请联系market-service@cib.com.cn邮箱,我们尽快给予回复。本报告相关内容未经我司书面许可,不得进行引用或转载,否则我司保留追诉权利。

服 务 支 持 人 员

对集团外客户

李 璐 琳

13262986013

liliulin@cib.com.cn

对集团内用户

汤 灏

13501713255

tanghao@cib.com.cn

]article_adlist-->免 责 声 明本报告由兴业研究(CIB Research)提供,报告信息依据国际、中国和行业通行准则并通过合法渠道获取,所有观点为研究员个人意见,不代表兴业研究立场。本报告不含任何道德、政治或其他形式的偏见,兴业研究不对报告信息的准确性、完整性或及时性作出任何明确或隐含的保证,报告内容不构成任何形式的要约、投资建议或决策依据,阅读者应自行独立评估所有相关风险。对于因使用本报告引发的任何直接或间接后果,兴业研究和研究员不承担任何法律责任。

]article_adlist-->本报告版权为兴业研究所有,未经书面许可任何机构和个人不得以任何形式复制、转载、分发、发表或以其他方式公开本报告的全部或部分内容。除非本报告已正式发表在公开出版物中,否则应被视为非公开的研讨性分析。引用或发布本报告内容须注明出处为兴业研究,且不得对本报告进行任何有悖原意的引用、删节和修改。兴业研究保留追究相关责任的权利。 ]article_adlist-->兴业研究版权所有并保留一切权利。 ]article_adlist--> ]article_adlist-->

]article_adlist--> ]article_adlist-->

]article_adlist-->

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

配资专业证券配资门户提示:文章来自网络,不代表本站观点。